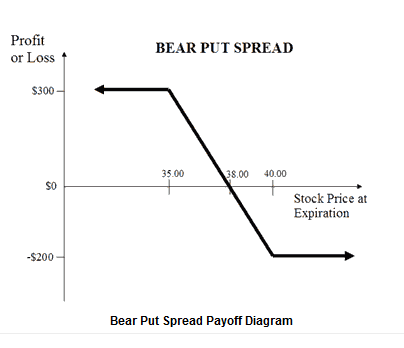

熊市認沽價差 (bear put spread) = short put (近現價)及long put (遠現價)

當預計相關股票的資產價格在近期內會溫和下跌,應採取熊市認沽價差策略。 熊市認沽價差可以通過買入一份高價的價內認沽期權,同時賣出一份同一到期日的低價價外認沽期權組合。

熊市認沽期權組合

買入一份價內認沽期權

賣出一份價外認沽期權

通過賣出價外認沽期權,期權交易者減低了賣方倉位的成本,同時也失去了在股票急速下跌中獲得更大利潤的機會。下行市場中獲得有限利潤

為了獲取最大利潤,在到期日相關股票應當以低價的價外期權的行使價平倉。兩種期權在到期日都會是價內。買入的高行使價的期權比賣出的低行使價的期權具有更大的內在價值。因此,熊市認沽價差策略的最大利潤等於兩期權行使價差價減去建立價差倉位的成本。

- 最大利潤=買入認沽期權行使價 – 賣出認沽期權行使價 – 淨期權金支付 – 交易佣金

- 當賣出認沽期權行使價高於相關股票的資產價格時候,投資者便能獲得最大利潤。

上行市場中風險有限

當股票價格在到期日上升超過高執行價期權的行權價時,價差策略的投資者將承受最大虧損。虧損額等於交易成本。

- 最大虧損 = 所支付淨期權金+ 交易佣金

- 當股票價格高於買入認沽期權行使價時,投資者則承受最大虧損。

盈虧打和點

- 盈虧打和點 = 買入認沽期權行使價 – 所支付淨期權金