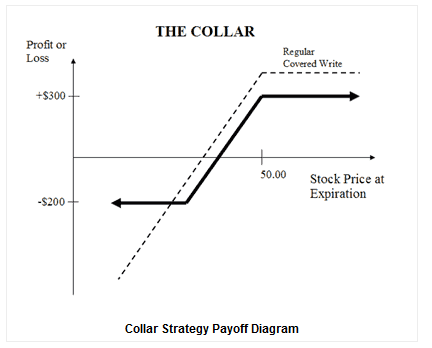

有重磅股在手,最後的對沖方法,莫過於做OTM Sell Call,用所得的期權金購買OTM Long Put以作正股對沖。這做法名為固定波幅策略, 或風險逆轉策略, 或者叫上下線策略(Collar Strategy)。

固定波幅的概要是:買入股票,買入一個價外認沽期權,再同時賣出一個價外認購期權。認購和認沽期權都在價外,到期日相同,合約數量相等。這是替正股作最有效的對沖及盈利最大保障。當你認為正股會面對波動的市況,你想繼續持有股票。固定波幅策略,志不在賺錢,而是提供「防護網」給正股。無論股價下跌多少,透過固定波幅,便可把虧損限定在設定金額內

固定波幅策略(Collar Strategy)= 正股 + short (covered) call + long put

風險逆轉策略組合

100股標的股票

賣出一份價外認購期權

買入一份價外認沽期權

理論上,風險逆轉策略和建立價外保護性認購策略的同時再買入保護性認沽期權相等。

當投資者希望避免股票未預期的劇烈下跌,同時賣出一份認沽期權獲取期權費時而採取這一策略。

潛在收益有限

- 最大利潤 = 賣出認購期權的行使價 –股票價格 + 所收取的淨期權金 – 交易佣金

- 當股票價格大於賣出認購期權的行使價時,此策略則產生利潤

風險有限

- 最大損失 = 股票價格 – 買入認沽期權的行使價 – 淨期權費金+交易佣金。

- 當股票價格小於賣出認購期權的行使價時,投資者將承受虧損

盈虧打和點

- 盈虧打和點 =股票價格 + 所支出的淨期權金

No comments:

Post a Comment